- SEI UN CONSULENTE FINANZIARIO AUTONOMO?

- Scopri i vantaggi del nostro servizio

Inflazione e prezzi dell’energia si inseguono a vicenda

Di recente negli Usa abbiamo assistito a un notevole incremento dei costi dei trasporti, dovuto all’impennata dei prezzi dei carburanti, ma anche alla carenza di veicoli a disposizione per questo servizio.

Nel biennio 2015-2016 era vero il contrario, quando i prezzi dell’energia erano estremamente bassi, la ripresa dell’economia statunitense era in stallo e i costi del trasporto rappresentavano un forte deflatore dei prezzi al consumo in generale.

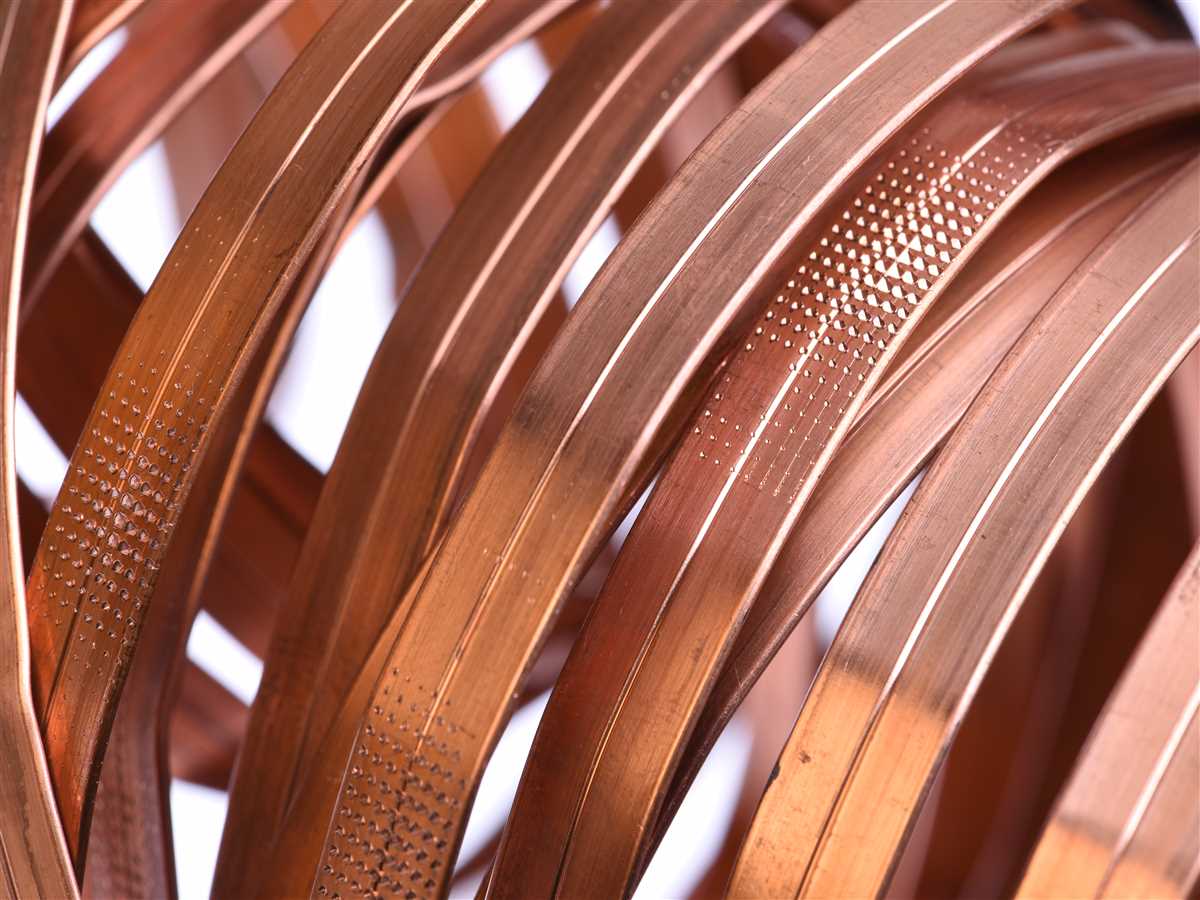

I prezzi di acciaio, alluminio e rame potrebbero contribuire a incrementare le pressioni inflazionistiche dovute alla crescente domanda proveniente dalla Cina, nel tentativo di stabilizzare l’economia attraverso le spese per le infrastrutture. I recenti dazi sull’importazione di acciaio e alluminio negli Usa si aggiungeranno alla pressione inflazionistica, poiché da un lato, i prodotti importati contribuiscono ad aumentare i prezzi delle importazioni e, dall’altro, si sostituiscono ai prodotti locali più costosi.

Per quanto riguarda l’Europa, il divario nella produzione è molto più vasto e di conseguenza, gli aumenti dei prezzi più significativi sono stati generati dal settore energetico. Quando si esclude l’energia, si nota nell’ultima rilevazione relativa all’area euro, che l’inflazione Cpi core è scesa allo 0,9% dall’1%, mentre l’indice dell’inflazione headline, che comprende l’energia, è salito al 2%, in linea con l’obiettivo della Bce.

I fondi che investono in oro e materie prime a livello globale hanno registrato deflussi netti quest’anno e riflettono la mancanza di interesse per l’acquisto di investimenti tradizionalmente ciclici e in settori specifici come l’acciaio, che soffrono di eccesso di offerta. Il livello di attività economica in Giappone, Cina e in Eurozona nella prima metà di quest’anno è crollato e l’inflazione è stata favorevole. Potremmo assistere a una leggera ripresa dei prezzi dei metalli industriali per il settore edile, mentre il governo cinese sta aumentando le spese infrastrutturali per contrastare l’impatto negativo sulla crescita dei dazi statunitensi.

Il posizionamento degli investitori verso l’oro resta basso. Il metallo giallo, che è percepito come una delle migliori protezioni dall’inflazione, non sta ricevendo molta attenzione dagli investitori. E probabile che il recente afflusso verso le materie prime è più un riflesso di un miglioramento dei fondamentali. Negli ultimi anni, dopo la rivoluzione dello shale oil americano, abbiamo assistito a uno shock dell’offerta per cui gli Stati Uniti sono diventati autosufficienti nel soddisfare la richiesta del proprio mercato interno. Non si è mai verificato il meccanismo classico che prevede, in sequenza, un’economia in espansione, che equivale a livelli di produzione più alti, e una spinta sia delle commodity sia dei prezzi al consumo.

L’ampia offerta di materie prime ha fatto sì che i prezzi di quest’ultime restassero bassi per molti anni in un contesto di mercati emergenti avviati su un percorso di deleveraging. Attualmente, i mercati delle materie prime stanno mostrando un maggior equilibrio tra la domanda globale e i livelli di offerta. Ciò è vero in particolare, sul fronte dell’energia, dove l’equilibrio è gestito con cura dall’Opec. L’attenzione si concentra sulla capacità inutilizzata residua e su alcuni Paesi che stanno temporaneamente facendo fronte a limitazioni dell’offerta, come Iran e Venezuela.

Parole chiave:

Articoli correlati